「税金が高くて。。。何か良い方法はないですか?」

年末調整の時期が近づくと、会社員の方からこのような相談をお受けすることが多くなります。

経営者や個人事業主と異なり、給与が「ガラス張り」である会社員が行える節税は、

iDeCo(個人型確定拠出年金)

解説はコチラ

ふるさと納税

解説はコチラ

生命保険料控除

解説はコチラ

セルフメディケーション税制

注:医薬品の購入で1万2000円を超えた分を控除出来る

などに限られています。

お話を伺い、「これはやってますか?」と一つづつチェックしていくのですが、ご両親とは別々に暮らしていて、仕送りをしている方に、

「お父様、お母様は扶養に入れてますか?」

とお聞きすると「そんなこと出来るの?」と驚かれます。

結論から言えば条件さえクリアすれば出来ます。

まずはその本題に入る前に、

扶養とは何か?

というお話をしたいと思います。

簡単な話、経済的に親族を養っていることが「扶養」ですが、この扶養には2つの側面があります。

1 税金的な扶養

2 社会保険的な扶養

この2つがごっちゃになっている方が多いのですが、これは全くの別物です。

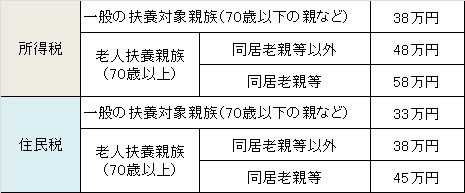

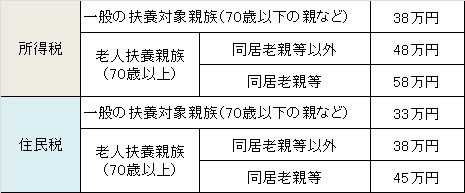

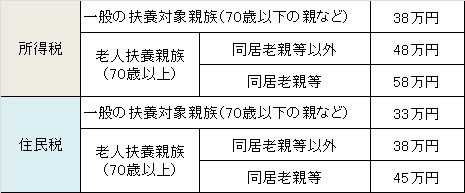

税金的な扶養は「扶養控除」のことで、所得から以下の控除が行われます。

控除が増えれば増えるほど、税金の対象となる「所得」が減ります。つまり税金が安くなるということです。

次に社会保険的な扶養ですが、これは単純に言えば公的医療保険のことですね。

親が扶養(社会保険的な)になれば、親は子の勤務先の社会保険に加入出来ます。

扶養の場合、保険料は無料。

メリットは大きいのですが、このハードルは非常に高く、なかなかクリア出来ません。

「親と一緒に暮らしていない場合、親の収入以上の仕送りをしていること」

という条件があり、例えばご両親の年金収入が150万円だとすると、それ以上の仕送りを行わなければならず、現実的には難しいでしょう。

詳しくは後述しますが、この

「税金の扶養と社会保険の扶養とは別の話」

ということを重々理解しておく必要があります。

さて、それでは本題に入ります。

まずは、自分とは別々に住んでいるご両親を扶養(税金的な)に入れるための条件を見てみましょう。

以下の2つです。

1 仕送りをしている

2 親の「所得」が38万円以下 注:収入ではなく「所得」

1の仕送りについては、まずこれをやっていないことには話にならないのですが、税金に悩むような高所得の会社員は年齢的にも30代後半から50代で、つまり親世代も60代後半から70代の方が多く、今までの感謝を込めて、仕送りをしている人も少なくありません。

なお、この仕送りには金額の定義はありません。

「いくら以上ならOK、いくら以下ならダメ」

ということはないのです。

とは言っても、流石に毎月1万、2万円程度で「親を扶養している」というのは少々無理があるので、最低でも4,5万円かな、という気はしますが、ルール上は金額は決まっていません。

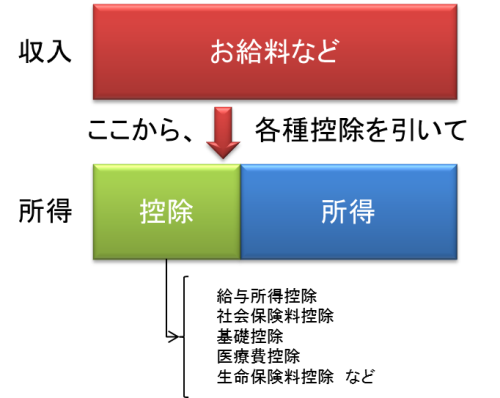

次に2の「親の所得が38万円以下」についてですが、これは「所得」であって、収入ではありません。この点に注意しましょう。

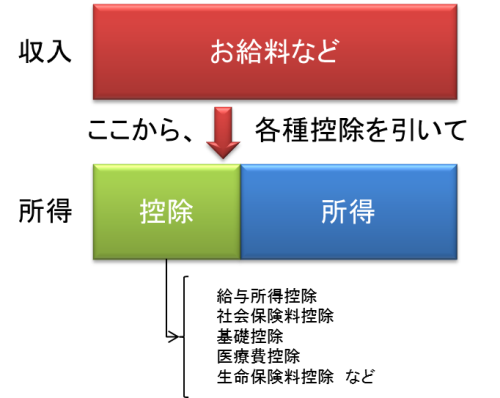

またもや話が横道に逸れますが、所得と収入の違いについて、サラッと整理しておきます。

上記の図のように、収入から控除を引いた残りが「所得」です。

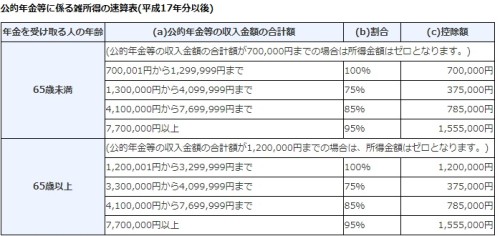

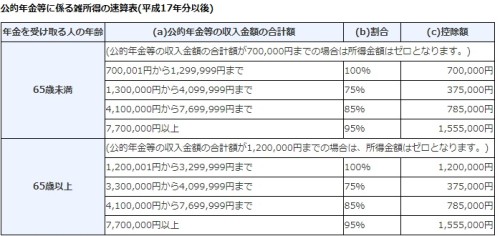

年金の場合、この「所得」は以下の計算式で求めます。

*国税庁のHPから引用

文字が細かくて見えづらいかもしれませんが、年金の金額が多くなると計算式が複雑になりますが、年金金額が少ない場合は単純で、

65歳以下 70万円控除

65歳以上 120万円控除

が原則となります。

つまり、この控除を行った後の金額が38万円以下であれば良いので、ご両親の収入が年金のみの場合、

65歳以下 108万円以下(108ー70=38)

65歳以上 158万円以下(158-120=38)

であれば「所得38万円以下」の条件をクリアしていることになります。

私の経験上、お父様が大手企業で定年まで勤め上げた場合、だいたい25万円~30万円くらいの年金をもらっているケースが多く、「所得38万円以下」となることは稀です。と言うか、聞いたことがありません。(今の高齢者は良い年金貰ってますからね・・・)

逆にお父様がご商売などをされている個人事業主の場合、国民年金しか受け取っておらず、上記の金額以下であることがほとんどです。

なお、少々ややこしいですが、お父様の年金が多くても、既に他界していて、お母様がお父様の根金を「遺族年金」として引き継いでいる場合には、その金額が多くても「所得38万円以下」となる可能性が多いです。

受け取っている方からすれば、お父様の「老齢厚生年金」が「遺族年金」に名前が変わっただけなのですが、税金的には「遺族年金は非課税」なので、そもそも所得にカウントされません。

そのため、お母様が専業主婦などで、老齢基礎年金(国民年金からの給付)しかない場合、「所得38万円以下」となる可能性が高いのです。

私のお客様でも、このロジックで遠方に住むお母様を扶養として控除を受けている方がいらっしゃいます。

では、これらの控除が適用された場合、どのようなメリットがあるのでしょうか?

「税金が高いな」

そう感じるのは「所得税23%、住民税10%」のレンジに入った方々が多いように思います。

課税所得で言えば「695万円~900万円」

実年収だと1,000万円を少し超えるあたり、という感じでしょうか。

このレンジになると給料が上がっても、その分、社会保険と税金に持っていかれてしまうので、

「何だかなぁ」

と思うようです。

仮に、「所得税23%、住民税10%」の方にご両親の扶養が適用できた場合、節税できる金額はどれくらいになるのでしょうか?

先ほどの「扶養控除」の表を改めて引用します。

ご両親が70歳以上であれば、

所得税 96万円(同居老親等以外 48万円×2人)

住民税 76万円(同居老親等以外 38万円×2人)

の控除が受けられます。

所得税は96万円の23%、約22万円。住民税は76万円の10%、約7.6万円。

合計、29.6万円ほど税金が安くなる計算です。

例えば毎月5万円の仕送りをしている場合、29.6万円は約半年分にあたり、それらを税金が賄ってくれているようなもの。

やるのとやらないのでは大きな違いがあります。

もちろん年収が高くなればなるほど、税率も上がりますから、より大きなメリットがあります。

さて、では実際に「親を扶養」に入れる際、どのようなことに気をつけるべきでしょうか?

私の経験上、2つアドバイスがあります。

1つ目は、親のプライドです。

「子供の扶養に入る」ことを良しとしない方もいて、特にお父様に多いようです。

「節税になるので、扶養に入れるよ」と言ったところ、「お前の世話にならん!!」と怒鳴られた、という話を聞いたことがあります。

実際に仕送りもしていて、生活の面倒も見ているのに、随分な話だと感じますが、お父様の論理としては、

「あれ(仕送り)は、息子から母さんのお小遣い」

ということらしいです。

「扶養」

という言葉は人によって色々な印象を持つので、たとえ税金的な話だとしても、ご両親のプライドを傷付けないような言い方を心がけるべきでしょう。

2つ目は、会社の許可です。

これも変な話なのですが、税金的な扶養は、あくまでルールに則っていれば良いはずなのですが、会社によってはかなりうるさく言うところもあるようです。

その理由の一旦は冒頭で述べた通り、担当者が

「社会保険の扶養」

とごっちゃにしていることにもあります。

正直なところ、どこの健康保険組合も経営状態が苦しいので、老人は入れたくない。というのが本音でしょう。

そのため、各企業の福利厚生担当者にもその意向が伝わり、社員が

「親を扶養に」

と言ってきた瞬間、態度を硬化させる。という側面があるようです。

しかし、こちらは「社会保険に入れてくれ」と言っているわけではありません。

そして個人の税金であれば、本来は会社に関係ないはず。しかし、このあたりの事情を取り違えて、「別居は無理」と、取り付く島もなく言われることもあるようです。

また、「この仕送り額では難しいと言われた」という話も結構聞きますが、いくら仕送りしていて、親がどういう生活をしているのか、これはあくまで各家庭の話です。

事情を知らない会社の担当者が口を出す問題でもないのですが、恐らくは「この方法が社員の間で広まるといけない」というモラルハザードを危惧してのことなのでしょう。

流石に

「毎月1万円仕送りしてます!!」

とドヤ顔されても、担当者としては

「いやいや、それは扶養してないでしょ・・・」

と言いたくなるでしょうが、年金が毎月7,8万円。仕送りが5万。それ以外にも諸々の金銭的な面倒を見ている。こんな状況であれば「扶養」と言って差し支えないと思うのですが、このあたりの感覚は人それぞれなので難しいところです。

また、同じ社内の人間である福利厚生の担当者とあまりバチバチやり合うのも気が引けるので、

「納得出来ないけど仕方ない」

と引き下がらざるを得ない場合が多いようです。

このような時には、個別に確定申告を行うことも可能なので、もし会社の担当者に理解がないようであれば、税務署で相談してみると良いでしょう。

税務署と言うと、「何でもかんでもNO!!」という印象がありますが、相談に関しては意外と丁寧に応じてくれます。

また、会社の担当者と違って恣意的な判断はしませんから、実情を話せば「それならOK」、「それは難しい」と冷静なアドバイスをしてくれます。

今回は「親の扶養」をテーマにお話させて頂きました。

本日のコラムでした。

弊社ではFP相談も承っております。

扶養に限らず、お金に関することでご相談がございましたら、右下のチャット画面からお問い合わせ下さい。

この記事が気に入ったら

いいね!しよう

最新情報をお届けします